شرط صعود قیمت طلا در هفته آینده / طلا گران می شود؟

بازار فلزات در حال حاضر بر اطلاعات مربوط به شاخص قیمت مصرف کننده در آمریکا متمرکز شده که قرار است در روز پنجشنبه منتشر شود. بدین ترتیب دورنمای دقیقتری از شرایط بزرگترین اقتصاد دنیا به دست میآید.

به گزارش سایت طلا،افزایش سود اوراق قرضه خزانهداری آمریکا به همراه نگرانی در مورد بالا رفتن دوباره نرخ بهره و همچنین افزایش ارزش دلار بر قیمت طلا در روزهای اخیر تاثیر گذاشته است.

اطلاعات ضعیفتر از حد انتظار بازار اشتغال آمریکا در روز جمعه باعث افزایش نسبی قیمت طلا شد، اما این فلز گرانبها هفته گذشته را با 1 درصد کاهش قیمت به پایان رساند که بدترین عملکرد آن طی یک ماه گذشته بود.

بازار طلا در شرایطی که قیمت بین افزایش بازده اوراق قرضه و تداوم عدم اطمینان اقتصادی تحت فشار قرار گرفته است، به منطقه بیطرف بازگشته است. به گفته برخی تحلیلگران، دادههای تورم هفته آینده میتواند زمان مهمی برای این فلز گرانبها باشد که در تلاش برای یافتن جهت است.

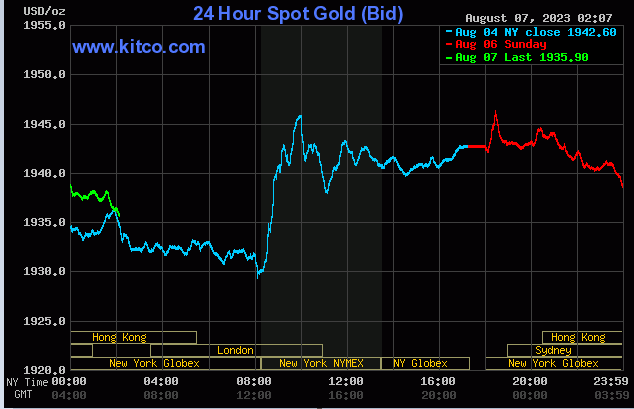

قیمت هر اونس طلا امروز با 7 دلار کاهش به 1937 دلار رسید.

بازار فلزات در حال حاضر بر اطلاعات مربوط به شاخص قیمت مصرف کننده در آمریکا متمرکز شده که قرار است در روز پنجشنبه منتشر شود. بدین ترتیب دورنمای دقیقتری از شرایط بزرگترین اقتصاد دنیا به دست میآید.

مویا، تحلیلگر ارشد بازار آمریکای شمالی در OANDA گفت که این نگرانی وجود دارد که این کاهش رتبه تمرکز بیشتری بر سلامت اقتصاد ایالات متحده داشته باشد و افزایش بازده اوراق قرضه میتواند تقاضای امنی برای طلا ایجاد کند. اگر بازده اوراق قرضه به افزایش خود ادامه دهد، این میتواند بازارها را به وحشت بیندازد.

بر اساس گزارش کیتکونیوز، وکیو گفت که او انتظار ندارد کاهش رتبه اخیر بدهی ترس زیادی در بازار ایجاد کند. تنزل رتبه فیچ تیتر خوبی بود اما معیارهایی که استفاده کردند بهنظر میرسد نادرست است.

گزارش تورم بالا در این کشور قیمت طلا را پایین آورده و ارزش دلار را بالاتر میبرد.

دورنمای ادامه روند افزایش نرخ بهره بانک مرکزی آمریکا هفتههاست طلا را تحت تاثیر قرار داده است. تاجران علی رغم پایین آمدن رتبه اقتصاد آمریکا از نظر موسسه فیچ، همچنان دلار را ترجیح میدهند.

گزارش فیچ سود اوراق قرضه خزانهداری آمریکا را هم بالا برده که طلا را به عنوان یک سرمایه غیر سودده تحت فشار قرار میدهد.

قیمت نقره امروز با 0.43 درصد کاهش به 23 دلار و 62 سنت رسید و پلاتین با 0.29 درصد افزایش، 928 دلار و 68 سنت معامله میشود.

به گزارش سایت طلا،ذخایر طلای ونزوئلا در ۶ ماهه نخست سال نزدیک به ۱۲ درصد کاهش یافت.

دادههای بانک مرکزی ونزوئلا نشان داد که ذخایر طلای این کشور در نیمه اول سال هشت تن متریک کاهش یافته است که به کاهش چندین ساله ذخایر در بحبوحه بحران اقتصادی طولانی ادامه میدهد. کاهش در شش ماهه اول سال ۲۰۲۳ کل ذخایر بانک مرکزی را از ۶۹ تن در دسامبر ۲۰۲۲ به ۶۱ تن رساند.

اگرچه بازار طلا در پایینترین سطح خود است اما تحلیلگران افزودند که این فلز گرانبها همچنان با بادهای مخالف مشکلساز مواجه است زیرا دادههای اقتصادی شواهد قطعی مبنی بر اینکه فدرال رزرو میتواند از تعصب جنگطلبانه خود دور شود، ارائه نمیکند.

برخی از تحلیلگران گفتهاند برای اینکه طلا دوباره درخشش خود را به دست آورد و رشدهای بالای ۱۹۸۰ دلار در هر اونس را حفظ کند، شاخص قیمت مصرفکننده ژوئن که هفته آینده منتشر می شود، باید کمتر از حد انتظار باشد.

دانیل پاویلونیس، کارگزار ارشد کالا در RJO Futures گفت: اگر شاخص قیمت مصرفکننده ضعیف باشد و طلا نتواند رشد کند، پس فکر میکنم این بازار فعلا تمام شده است و اگر طلا نتواند در چنین شرایطی رشد کند، فکر میکنم بازار باید با قیمتهای پایینتر تثبیت شود. با این حال، برخی از تحلیلگران متقاعد نشدهاند که تورم آماده کاهش بیشتر است. کریستوفر وکیو، رئیس معاملات آتی و فارکس در Tastylive.com گفت که متقاعد نشده است که تورم به هدف ۲ درصدی فدرال رزرو برسد.

او افزود که اقتصاد ایالات متحده با افزایش مجدد قیمت موادغذایی و انرژی مواجه است. او گفت: من فکر میکنم ریسک این است که دادههای تورم از دیدگاه فدرال رزرو حمایت میکند که نرخهای بهره باید برای مدت طولانی بالاتر بماند. همچنین میتوانیم شاهد شروع قیمتگذاری بازارها در افزایش نرخ در نوامبر باشیم. این شرایط محیط سختی را برای طلا ایجاد میکند.

به گفته او چند هفته است که هیچ جهتی در طلا ندیدهایم. هر بار که از ۱۹۵۰ دلار رد میشویم، رالی زیاد دوام نمیآورد و هر بار که پایین میآییم، فروش ادامه نمییابد.

وی افزود: همچنین این خطر وجود دارد که حتی اگر دادههای تورم ضعیفتر از حد انتظار باشد، ممکن است برای تغییر مبنای جنگ طلبانه فدرال رزرو کافی نباشد زیرا هنوز اعداد زیادی برای انتشار پیش از سیاستهای پولی سپتامبر یا نوامبر وجود دارد.