قاعدهمند کردن پنجره اعتباری

بررسیهای کارشناسی نشان میدهد ابزارهای فعلی مورد استفاده توسط بانکمرکزی در بازار بین بانکی، قابلیت مناسبی برای کارکرد در یک نظام تسهیلاتی قاعدهمند برای تشکیل «کریدور نرخ سود» را ندارد.

کاهش نرخ سود از طریق بازار بین بانکی، اولویت مهمی است که پیش از این از سوی تیم اقتصادی اعلام شده بود و در مجموعه سیاستهای جدید نیز، یکی از مواردی بود که با تایید از سوی اغلب کارشناسان همراه شد. با این حال، ضعف ابزارهای در اختیار بانک مرکزی (که این تحقیق آنها را «دریچههای اعتباری» مینامد) و محدودیتهای عقود بانکی در چارچوب فقهی، بهعنوان موانعی برای استفاده از کریدور نرخ سود در بازار بین بانکی و کاهش نرخ سود از این کانال، مطرح شده است.

در این زمینه پژوهش جدیدی که از سوی پژوهشکده پولی و بانکی بانک مرکزی ارائه شده، به شناسایی نقطه ضعفهای وضعیت فعلی بازار بین بانکی و ابزارهای بانک مرکزی برای مداخله در این بازار پرداخته و سپس با نگاهی به الگوی متعارف در جهان، ابزارهایی را با استفاده از برخی عقود مبادلهای، برای استفاده بهمنظور «کف» و «سقف» یک کریدور نرخ سود قابل استفاده، پیشنهاد داده است.این تحقیق که در قالب یک یادداشت سیاستی منتشر شده، به دست «حسین میسمی» (استادیار گروه بانکداری اسلامی پژوهشکده پولی و بانکی) و «حسین توکلیان» (استادیار دانشکده اقتصاد دانشگاه علامه طباطبایی) نوشته شده است.

طراحی «تسهیلات قاعدهمند»

این تحقیق تلاش میکند تا موضوع سیاستگذاری پولی در چارچوب تسهیلات قاعدهمند (Standing Facilities) را مورد بررسی قرار داده و امکان استفاده از آن در بازار بینبانکی کشور را مورد بحث قرار دهد. تسهیلات قاعدهمند مجموعهای از ابزارهای مالی هستند که امکان قرضدهی و قرضگیری بسیار کوتاهمدت (شبانه) بین بانک مرکزی و بانکها را فراهم میکنند. این ابزارها که معمولا در بازار بینبانکی مورد استفاده واقع میشوند، به بانکهای فعال در بازار پول (بازار بینبانکی) کمک میکنند تا در صورتی که با چالشهای موقت نقدینگی مواجه شدند، بتوانند نیاز خود را از بانک مرکزی برطرف کنند و در مقابل، در صورتی که در کوتاهمدت با مازاد منابع مواجه بودند، منابع خود را نزد بانک مرکزی سپردهگذاری کنند.

نویسندگان این پژوهش معتقدند با توجه به اینکه شیوههای قرضدهی و قرضگیری در «الگوی متعارف تسهیلات قاعدهمند»، بر اساس «عقد قرض همراه با سود» سامان یافتهاند، در چارچوب اسلامی قابلیت استفاده ندارند؛ چراکه در چارچوب اسلامی بهدلیل آنکه پرداخت هر نوع مازاد در چارچوب قرض ربا به حساب میآید، امکان استفاده از ظرفیت تسهیلات قاعدهمند برای سیاستگذاری بانک مرکزی وجود ندارد. شاید به همین دلیل است که در حال حاضر عملا بانک مرکزی کشور بهصورت رسمی و شفاف از ابزار تسهیلات قاعدهمند استفاده نمیکند.

به همین دلیل، نویسندگان تلاش کردهاند با توجه به کارکردهای «الگوی متعارف» و «استفاده از ظرفیت فقه اسلامی»، انواعی از شیوههای جایگزین را برای اجرای عملیات مذکور پیشنهاد دهند تا بتوان انواعی از شیوههای منطبق با شریعت را برای راهاندازی تسهیلات قاعدهمند در روابط بانک مرکزی و بانکها در بازار بینبانکی طراحی کرد. استفاده از شیوههای مذکور به بانک مرکزی کمک خواهد کرد تا بتواند عملا کریدور نرخ سود را در بازار بین بانکی تشکیل داده و با تغییرات نرخهای کف و سقف بهصورت پیوسته، به اعمال سیاستهای مورد نظر خود بپردازد. در این تحقیق به برخی از این ابزارها اشاره شده و توصیههای سیاستی کاربردی برای اجرای آنها توسط بانک مرکزی پیشنهاد شده است.

محدودیت ابزارهای فعلی

بر اساس اطلاعات ارائه شده در این تحقیق، در حال حاضر تعداد محدودی عملیات پرداخت نرخ بین بانک مرکزی و بانکها وجود دارد که هم فاقد مبنای شرعی هستند و هم کارکردهای مناسب برای اجرا در کریدور نرخ سود بازار بین بانکی را ندارند. بهعنوان مثال، بانک مرکزی به «سپردههای قانونی بانکها» نزد خود، حدود یک درصد سود تحت عنوان «جایزه سپردههای قانونی» پرداخت میکند که عملا ثابت بوده و کارکرد سیاستگذاری ندارد یا اینکه در موارد معدودی نیز بانک مرکزی بهصورت توافقی اقدام به قبول «سپرده ویژه» نزد خود کرده و نرخ این سپردهها نیز بهصورت «طرفینی» تعیین میشود.

همچنین، تسهیلات بانک مرکزی به بانکها یا «دریچههای اعتباری بانک مرکزی» نیز به دو شیوه اجرا میشود: اگر «با قرارداد» صورت بگیرد «خط اعتباری» نامیده میشود و اگر هم «بدون قرارداد» باشد، «اضافه برداشت» نام میگیرد ولی در خطوط اعتباری (مثل مسکن مهر) معمولا نرخ سود بهصورت ترجیحی و مشخص توسط دولت برای تامین مالی پروژههای سفارشی تعیین میشود و به همین دلیل، در حال حاضر نرخ سود خطوط اعتباری بانک مرکزی کارکرد سیاستگذاری ندارد. درخصوص اضافهبرداشت بانکها نیز، بانک مرکزی نرخ ثابتی را (که سالها است معادل 34 درصد است) اعمال میکند که تابع شرایط اقتصادی نبوده و بهصورت غیرسیاستی تعیین میشود. بر اساس این متن، اضافهبرداشت بانکها معمولا یا از محل «کسری منابع در اتاق پایاپای (کلر)» (بانک در اتاق کلر بهدلیل کسری منابع نمیتواند چکهایی را که متعهد به پاس کردن آنها است، تسویه کند) شکل میگیرد و بانک مرکزی با پرداخت تعهدات، بانک را نزد خود با نرخ 34 درصد بدهکار میکند. ولی اگر کسری بانکها بهدلیل عدم تودیع سپرده قانونی باشد، بانک مرکزی معمولا حساب بانک را با نرخ 30 درصد بدهکار میکند.

نویسندگان در ادامه به این موضوع پرداختهاند که نرخ اضافه برداشت، معادل با نرخ وجه التزام (رایج در شبکه بانکی) نیست و مشروعیت آن را ندارد؛ چراکه ماهیت بازدارندگی وجه الزام (اجرای وثایق مشتریان از سوی بانک) را ندارد و برخی بانکها به کرات از منابع بانک مرکزی استفاده میکنند. هرچند برخی از مراجع، خود نرخ وجه التزام را هم دارای اشکالاتی میدانند و مشروع نمیدانند.

این یادداشت سیاستی که از سوی پژوهشکده پولی و بانکی بانک مرکزی منتشر شده است، پس از اشاره به ملاحظات گفته شده توضیح میدهد که عملا شیوههای فعلی اساسا اجازه مانور به سیاستگذار پولی نمیدهد و کریدور نرخ سود در بازار بینبانکی کشور بهصورت فعال و سیاستی مورد استفاده قرار نمیگیرد.

مختصات الگوی متعارف کریدور سود

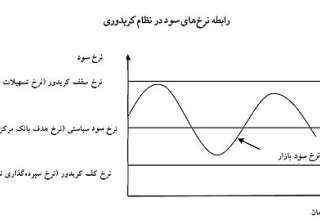

مطابق این تحقیق، در الگوی متعارف سیاستگذاری پولی در کریدور سود تسهیلات قاعدهمند، امکانات قرضدهی و قرضگیری بانک مرکزی عملا به نحوی تعیین میشود که «کریدور نرخ سود» (Interest Rate Corridor) شکل بگیرد. در این کریدور، کف نرخ، میزان سودی است که بانک مرکزی به منابع سپردهگذاری شده بانکها نزد خود پرداخت میکند و سقف آن نیز، نرخ سودی است که بانک مرکزی بابت ارائه تسهیلات به بانکهای متقاضی، درخواست میکند.

نکته مهمی که در این بخش از تحقیق مورد توجه قرار گرفته، این است که شکلگیری کریدور نرخ سود، عملا ساختاری مناسب برای انجام «عملیات بازار باز» در اختیار بانک مرکزی قرار میدهد. به این صورت که در ابتدا بانک مرکزی با مراجعه به بازار بینبانکی، نرخ سود واقعی بازار پول را (که اصطلاحا نرخ سود بازاری نامیده میشود)، شناسایی میکند. از طرفی با توجه به اینکه نرخ سود بازاری، بین نرخ سود کف و سقف کریدور قرار دارد و نرخ سود هدف بانک مرکزی نیز با توجه به اهداف نهایی (مانند کنترل تورم) مشخص شده است، بنابراین بانک مرکزی قادر خواهد بود با ورود به بازار بینبانکی و تحت تاثیر قرار دادن عرضه و تقاضای ذخایر در این بازار، نرخ بازاری را به نرخ هدف خود نزدیک کند.

در واقع در شرایطی که نرخ سود بازار بالاتر از نرخ سود هدف باشد، بانک مرکزی میتواند نسبت به خرید اوراق بهادار در بازار بینبانکی اقدام کرده و با این کار عرضه ذخایر افزایش و نرخ سود کاهش مییابد. در مقابل، اگر نرخ سود پایینتر از نرخ هدف باشد، بانک مرکزی با فروش اوراق بهادار در بازار بینبانکی نسبت به جمعآوری ذخایر موجود در بازار بینبانکی و افزایش نرخ سود کوتاهمدت اقدام میکند.

با توجه به ارزیابیهای صورتگرفته در این یادداشت سیاستی بر اساس تجارت بانکهای مرکزی کشورهای مختلف در ارائه تسهیلات قاعدهمند، هر چند اثر تشکیل کریدور نرخ سود در بازار پول تقریبا در اکثر کشورهای توسعهیافته (و حتی برخی از کشورهای در حال توسعه) مورد استفاده قرار گرفته است؛ اما در عمل تفاوتهایی در اجرای الگو یا نامگذاری آن وجود دارد. بهعنوان مثال بانک مرکزی اروپا، ستقف کریدور را با عنوان «تسهیلات وامدهی نهایی» (Marginal Lending Facility) و کف آن را «تسهیلات سپردهپذیری» (Deposit Facility) مینامد؛ اما در نظام فدرال رزرو، سقف کریدور تحت عنوان «پنجره تنزیل» (Discount Window) مطرح شده و کف کریدور نیز «بهره پرداختی بر روی ذخایر قانونی و مازاد بانکها نزد بانک مرکزی» (Reserves Rate) نامیده میشود. در کشور سنگاپور نیز از عبارت «پنجره تنزیل دوطرفه»(Two-Sided Discount Window) برای تبیین تسهیلات قاعدهمند استفاده میَشود.

جایگزین شرعی برای ابزار متعارف

در ادامه این تحقیق، نویسندگان با استناد به برخی نظریات فقهی، توضیح دادهاند که با توجه به اینکه در الگوی متعارف کلیه شیوههای سپردهپذیری ذخایر مازاد بانکها توسط بانک مرکزی و ارائه تسهیلات توسط بانک مرکزی به بانکها در قالب حقوقی «قرض همراه با شرط زیاده» انجام میشود، این شیوههای متعارف قابلیت استفاده در چارچوب فقه امامیه و قانون عملیات بانکی بدون ربا را ندارد. بهعبارت دیگر، هر چند اصل تشکیل کریدور بر اساس نرخ ذخایر در بازار پول با هدف سیاستگذاری پولی با اشکال شرعی مواجه نیست؛ اما ابزارها و شیوههای عملیاتی مورد استفاده با فقه اسلامی سازگاری ندارد و لازم است الگوهای جایگزین اسلامی به این منظور طراحی شود.

در طراحی این ابزارها باید توجه شود که تسهیلات قاعدهمند، اساسا عملیاتی در بازار پولی کوتاهمدت بوده و بهطور عمده در سررسیدهای شبانه، سه روزه، هفتگی، ماهانه و به ندرت سالانه به وقوع میپیوندد. همچنین، این تسهیلات لازم است حداقل ریسک و نرخ سود قطعی و از پیش تعیین شده داشته باشد. با توجه به این توضیحات، نویسندگان نتیجه گرفتهاند که ابزارهای مبتنی بر «عقود مشارکتی» (مانند مشارکت، مضاربه، مزارعه و مساقات) از مجموعه قابل تصور برای ابزارسازی خارج میشوند؛ چراکه در این عقود، امکان تعیین دقیق نرخ سود در ابتدای معامله وجود ندارد، مدیریت ریسک در آنها ممکن نیست و به صوری شدن قرارداد میانجامد و نهایتا اینکه عقود مشارکتی، معمولا در سررسیدهای کوتاهمدت کاربرد ندارد و نیازمند ورود منابع به پروژههای مشارکتی بلندمدت است. به همین دلیل، این تحقیق اعلام کردهاند که برای ابزارسازی برای تسهیلات قاعدهمند، باید از «عقود مبادلهای» استفاده شود.

1- ابزارهای تسهیلات بانک مرکزی به بانکها (سقف کریدور): برای طراحی چنین ابزارهایی، نویسندگان سه عقد را پیشنهاد دادهاند. مورد اول، «تنزیل اسناد تجاری بانکها (خرید دین)» است که در آن، بانک مرکزی از بانکها تقاضا میکند تا اسناد مطالباتی خود را که از مشتریان یا سایر بانکها دریافت کردهاند، بهصورت یک مجموعه درآورده و آن را نزد بانک مرکزی با نرخی که این بانک تعیین میکند (نرخ سقف)، تنزیل کنند. به گفته نویسندگان، این عقد مورد تایید مشهور فقهای شیعه و شورای نگهبان است و میتواند بهصورت بسیار کوتاهمدت مورد استفاده واقع شود. مورد دوم «بیع نقد و اجاره مجدد اسناد داراییهای غیرمنقول بانکها» است که در این شیوه، بانک مرکزی اعلام میدارد که بانکهای نیازمند منابع میتوانند مجموعهای از اسناد داراییهای غیرمنقول (بهعنوان مثال ساختمان شعب) را بهصورت یک مجموعه درآورده و به این بانک بهصورت نقد فروخته و همزمان (و با نرخی که این بانک تعیین میکند)، اجاره به شرط تملیک کنند. در عقد اجاره بر خلاف خرید دین، امکان تمدید قرارداد با نرخهای بالاتر به لحاظ شرعی وجود دارد.

شیوه سوم نیز «وکالت خاص برای انعقاد عقود مبادلهای» است که مخصوص بانکهایی است که دارای مشتریان خاصی هستند که میتوانند به آنها (با فرض قانونی بودن این کار) تسهیلات با نرخهای بالا (مثلا 36 درصد) اختصاص دهند. در این شرایط در ابتدا بانک تجاری به بانک مرکزی اعلام میدارد که مشتریان خاصی دارد که نیازمند مبلغ مشخصی منابع بوده و حاضرند بر اساس عقود مبادلهای، نرخ سود تعیین شده را بپردازند. در عقد وکالت خاص نیز مانند اجاره، امکان تمدید قرارداد با نرخهای بالاتر به لحاظ شرعی وجود دارد، اما این شیوه بر خلاف دو روش قبل، کارکرد عمومی نداشته و مخصوص بانکهایی است که مشتریان خاصی در اختیار داشته و میتوانند به لحاظ قانونی به آنها با نرخهای بالا تسهیلات دهند.

2- ابزارهای سپردهگذاری بانکها نزد بانک مرکزی (کف کریدور): برای عقود مورد استفاده در کف کریدور نیز سه عقد پیشنهاد شده است. در مورد نخست یعنی «تشکیل استخر داراییهای سودده بانک مرکزی و سپردهپذیری بر اساس وکالت خاص»، در ابتدا بانک مرکزی استخری از فعالیتهای سوددهی را که دارد (مثل ضرب سکه، تولید کاغذ امنیتی و اسناد بهادار، کارمزد تبدیل دلار دولت به ریال و فروش دلار به بانکها، ارائه برخی خدمات خاص به بانکها و دریافت کارمزد، سرویس چاپخانه بانک مرکزی و سپردهگذاری در بانکهای داخلی و خارجی) تشکیل داده و نرخ سود این استخر را مشخص میکند.

در ادامه بانک مرکزی با توجه به حجم استخر منابعی که دارد، اقدام به سپردهپذیری منابع مازاد بانکها کرده و با توجه به بازدهی استخر منابع، به آنها سود میپردازد. در ادامه، بانک مرکزی به وکالت از طرف بانک تجاری منابع سپردهگذاری شده را در فعالیتهای سوددهی که دارد، مورد استفاده قرار داده و اصل و سود حاصل را در سررسید (پایان ماه) به بانک تجاری بازمیگرداند. در این شیوه امکان تمدید قرارداد با نرخهای سود جدید (در شرایطی که سود استخر تغییر کند) وجود دارد. در شیوه دوم یعنی «تنزیل اسناد تجاری بانک مرکزی نزد بانکها (خرید دین)»، در شرایطی که بانک مرکزی قصد سپردهپذیری منابع مازاد بانکها را داشته باشد، اسناد مطالباتی را که از سایر بانکها در اختیار دارد، نزد بانک دارای مازاد منابع تنزیل میکند. این راهکار در شرایطی عملیاتی خواهد شد که بانک مرکزی اسناد مطالباتی کافی از بانکها در اختیار داشته و بتواند آنها را نزد بانک دارای مازاد (با نرخ کف) تنزیل کند.

بهترین منبع برای تامین اسناد مطالباتی مذکور، تسهیلات بانک مرکزی به بانکها در سقف کریدور است. در واقع در شرایطی که بانک مرکزی تسهیلات خود (شامل اضافه برداشتهای بانکها) را مشروط به ارائه اسناد مطالباتی بانکهای دارای کسری کند، این اسناد در طول مدت قرارداد در اختیار بانک مرکزی قرار داشته و میتواند در کف کریدور تنزیل شود.

عقد سوم پیشنهاد شده برای کف کریدور هم، «خرید نقد و اجاره مجدد اسناد داراییهای غیرمنقول بانک مرکزی» است که در آن، در شرایطی که بانک مرکزی قصد سپردهپذیری منابع مازاد بانکها را داشته باشد، اسناد داراییهای غیرمنقول خود را بهصورت نقد به بانک تجاری فروخته و همزمان اجاره به شرط تملیک میکند. اجارهبها در این رابطه معادل نرخ کف کریدور تعیین میشود. این راهکار در شرایطی عملیاتی خواهد شد که بانک مرکزی داراییهای غیرمنقولی در اختیار داشته باشد که بتواند آنها را بهصورت نقد فروخته و همزمان اجاره به شرط تملیک کند.